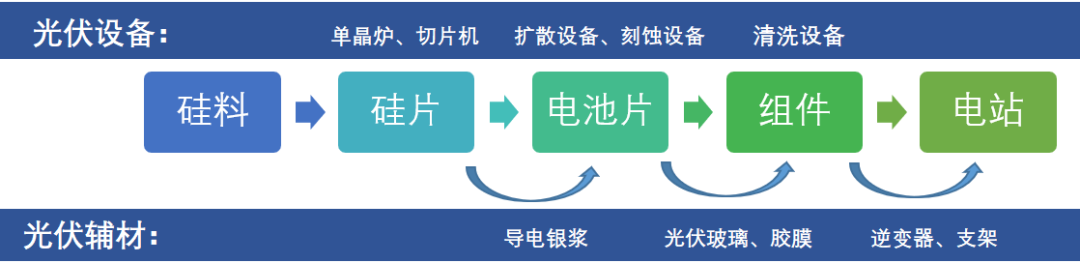

Con la “stagione dei rapporti annuali” quasi giunta al termine il 30 aprile, le società quotate in azioni A hanno distribuito con riluttanza o con riluttanza i rapporti annuali 2021.Per l'industria fotovoltaica, il 2021 è sufficiente per essere registrato nella storia del fotovoltaico, perché la concorrenza all'interno della filiera industriale ha iniziato a entrare nella fase incandescente nel 2021. Nel complesso, la filiera dell'industria fotovoltaica è costituita da segmenti chiave come silicio, silicio, wafer, celle e moduli e segmenti secondari come materiali ausiliari fotovoltaici e apparecchiature fotovoltaiche.

Per la produzione di energia fotovoltaica, perseguita da oltre dieci anni nelle centrali fotovoltaiche terminali, è stata realizzata la “grid parity”, che a sua volta impone requisiti più severi per quanto riguarda i costi della filiera fotovoltaica.

Nel segmento del silicio della catena industriale a monte, c'è un'enorme domanda di energia verde grazie alla neutralità delle emissioni di carbonio, facendo sì che i prezzi del silicio espanso alla velocità più lenta aumentino bruscamente, causando così un enorme impatto sulla distribuzione originaria dei profitti della catena industriale .

Nel segmento dei wafer di silicio, una nuova forza di wafer di silicio come Shangji Automation sta sfidando i tradizionali produttori di wafer di silicio;nel segmento cellulare, le cellule di tipo N iniziano a sostituire le cellule di tipo P.

Tutti questi eventi intrecciati possono confondere gli investitori.Ma alla fine dei rapporti annuali, possiamo intravedere i guadagni e le perdite di ciascuna azienda fotovoltaica attraverso i dati finanziari.

Questo post esaminerà i risultati annuali di decine di aziende fotovoltaiche e suddividerà i dati finanziari principali in vari segmenti della catena industriale nel tentativo di rispondere alle seguenti due domande:

1. Quali segmenti della filiera del fotovoltaico hanno registrato profitti nel 2021?

2. Come verranno distribuiti in futuro i profitti della filiera del fotovoltaico?Quali segmenti sono adatti per il layout?

I grandi profitti del silicio hanno favorito lo sviluppo dei wafer di silicio, ma le celle hanno visto un business lento

Nei principali segmenti della catena industriale del fotovoltaico, abbiamo selezionato le società fotovoltaiche quotate con una chiara informativa sui dati finanziari per i segmenti di business di silicio - wafer - cella - modulo e abbiamo confrontato i ricavi e il margine lordo ponderato dei diversi segmenti di business di ciascuna società , in modo da riflettere chiaramente i cambiamenti di redditività di ciascun segmento della catena industriale del fotovoltaico.

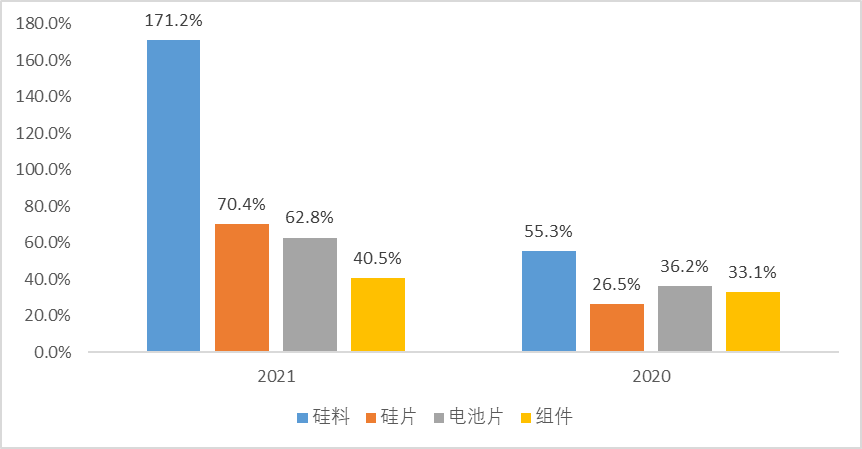

Il tasso di crescita dei ricavi dei principali segmenti della catena industriale del fotovoltaico è superiore al tasso di crescita del settore.Secondo i dati CPIA, la nuova capacità fotovoltaica installata a livello globale è stata di circa 170 GW nel 2021, con un aumento del 23% su base annua, mentre il tasso di crescita dei ricavi di silicio/wafer/cella/modulo è stato del 171,2%/70,4%/62,8% /40,5% rispettivamente, in stato decrescente.

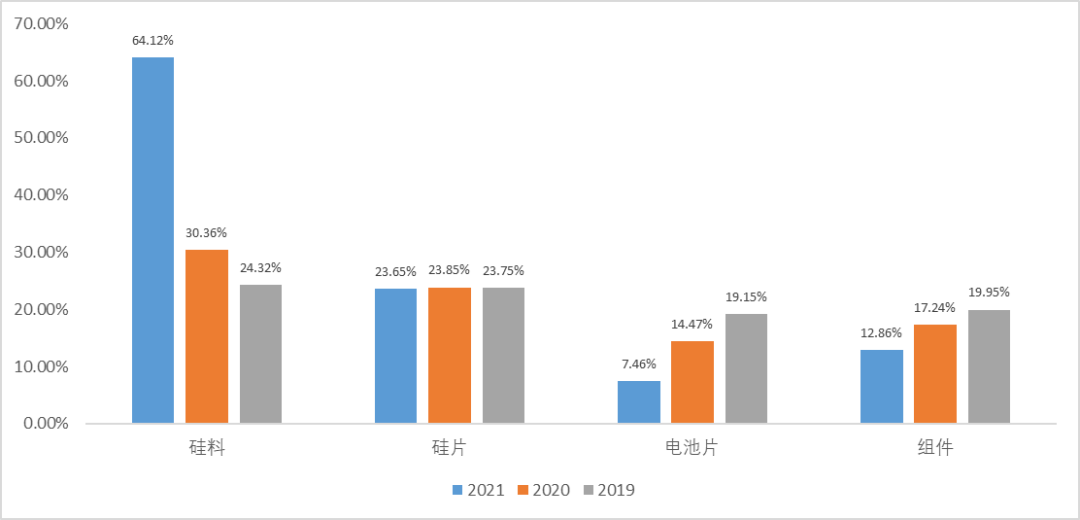

Dal punto di vista del margine lordo, il prezzo medio di vendita del silicio è aumentato da 78.900/ton nel 2020 a 193.000/ton nel 2021. Beneficiando del significativo aumento dei prezzi, il margine lordo del silicio è aumentato significativamente dal 30,36% nel 2020 al 64,12% nel 2021.

Il segmento dei wafer ha mostrato una forte resilienza, con margini lordi rimasti intorno al 24% negli ultimi tre anni, nonostante il forte aumento dei costi del silicio.Ci sono due ragioni principali per la stabilità del margine lordo del segmento dei wafer: in primo luogo, il wafer occupa una posizione relativamente forte nella catena industriale e ha un forte potere contrattuale sui produttori di celle a valle, che può spostare gran parte della pressione sui costi.In secondo luogo, Zhonghuan Semiconductor, uno degli importanti produttori di wafer di silicio, ha migliorato significativamente la propria redditività dopo il completamento della riforma ibrida e della promozione di 210 wafer di silicio, svolgendo così un ruolo stabilizzante nel margine lordo di questo segmento.

La cella e il modulo sono le vere vittime dell'attuale ondata di aumenti dei prezzi del silicio.Il margine lordo della cella è crollato dal 14,47% al 7,46%, mentre il margine lordo del modulo è sceso dal 17,24% al 12,86%.

Il motivo della migliore performance del margine lordo del segmento dei moduli rispetto al segmento delle celle è che le società principali dei moduli sono tutte aziende integrate e non hanno intermediari per guadagnare la differenza, quindi sono più resistenti alle pressioni.Aikosolar, Tongwei e altre società produttrici di celle devono acquistare wafer di silicio da altre società, quindi i loro margini di profitto sono ovviamente ridotti.

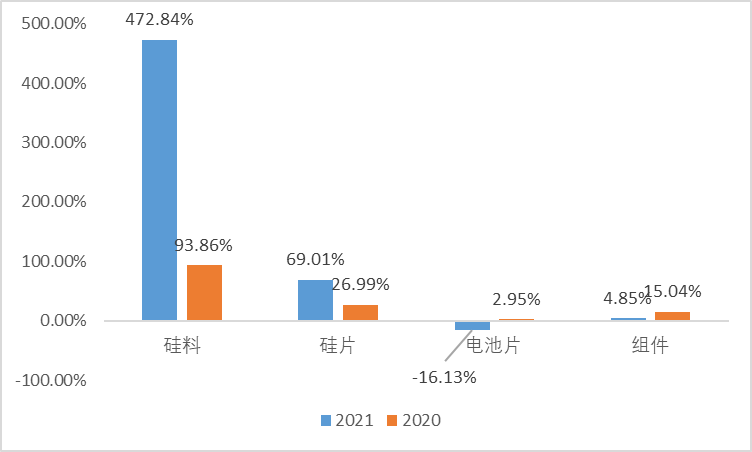

Infine, dalle variazioni dell'utile lordo (utile operativo * margine lordo), il divario tra i diversi segmenti della catena industriale del fotovoltaico è più evidente.

Nel 2021,l'utile lordo del segmento del silicio è cresciuto addirittura del 472%, mentre l'utile lordo del segmento delle celle è diminuito del 16,13%.

Inoltre, possiamo vedere che, sebbene il margine lordo del segmento dei wafer non sia cambiato, l'utile lordo è aumentato di quasi il 70%.In effetti, se lo guardiamo dal punto di vista del profitto, i wafer di silicio beneficiano effettivamente dell’ondata di aumento dei prezzi del silicio.

I margini dei materiali ausiliari fotovoltaici sono danneggiati, ma i fornitori di apparecchiature rimangono forti

Abbiamo adottato lo stesso metodo per i materiali e le apparecchiature ausiliarie della filiera fotovoltaica.Nelle società fotovoltaiche quotate abbiamo selezionato le offerte pertinenti e analizzato la situazione degli utili dei segmenti corrispondenti.

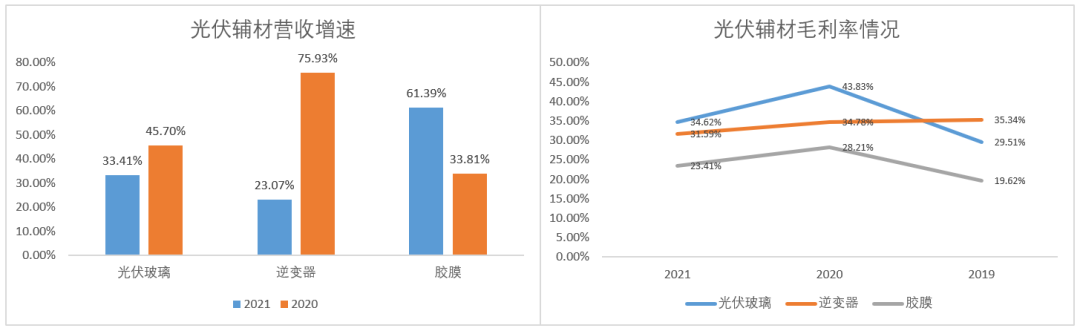

Ciascuna società ha registrato una diminuzione del margine lordo nel segmento dei materiali ausiliari fotovoltaici, ma tutte possono raggiungere la redditività.Nel complesso, il vetro fotovoltaico e gli inverter hanno sofferto dell’aumento dei ricavi senza aumentare maggiormente i profitti, mentre il tasso di crescita dei profitti della pellicola fotovoltaica è stato relativamente più eccellente.

I dati finanziari di ciascun fornitore di apparecchiature sono molto stabili nel segmento delle apparecchiature fotovoltaiche.In termini di margine lordo, il margine lordo ponderato di ciascun venditore di apparecchiature è aumentato dal 33,98% nel 2020 al 34,54% nel 2021, quasi inalterato da varie controversie nel principale segmento fotovoltaico.In termini di ricavi, anche il reddito operativo complessivo degli otto venditori di apparecchiature è aumentato del 40%.

La performance complessiva della catena industriale del fotovoltaico vicino alla redditività del segmento del silicio e dei wafer è relativamente buona nel 2021, mentre il segmento a valle delle celle e dei moduli è soggetto ai severi requisiti di costo della centrale elettrica, riducendo così la redditività.

I materiali ausiliari fotovoltaici come inverter, pellicole fotovoltaiche e vetro fotovoltaico sono destinati ai clienti a valle della catena industriale, quindi la redditività nel 2021 è stata influenzata in varia misura.

Quali cambiamenti accadranno al settore fotovoltaico in futuro?

L’aumento vertiginoso del prezzo del silicio è la ragione principale dei cambiamenti nel modello di distribuzione degli utili della catena industriale del fotovoltaico nel 2021. Quindi, quando cadranno i prezzi del silicio in futuro e quali cambiamenti si verificheranno nella catena industriale del fotovoltaico dopo che il declino è diventato l’obiettivo principale? dell'attenzione degli investitori.

1. Giudizio sul prezzo del silicio: il prezzo medio rimane elevato nel 2022 e inizia a crollare nel 2023.

Secondo i dati di ZJSC, la capacità effettiva globale di silicio nel 2022 sarà di circa 840.000 tonnellate, ovvero circa il 50% di crescita su base annua e potrà supportare circa 294 GW di domanda di wafer di silicio.Se prendiamo in considerazione il rapporto di allocazione della capacità di 1,2, la capacità effettiva di silicio di 840.000 tonnellate nel 2022 può soddisfare circa 245 GW di capacità fotovoltaica installata.

2. Si prevede che il segmento dei wafer di silicio inizierà la guerra dei prezzi nel 2023-2024.

Come sappiamo dalla precedente revisione del 2021, le aziende produttrici di wafer di silicio stanno essenzialmente beneficiando di questa ondata di aumenti dei prezzi del silicio.Una volta che i prezzi del silicio scenderanno in futuro, le aziende produttrici di wafer abbasseranno inevitabilmente i loro prezzi a causa della pressione dei concorrenti e dei segmenti a valle, e anche se i margini lordi rimarranno gli stessi o aumenteranno, l’utile lordo per GW diminuirà.

3. Celle e moduli si riprenderanno dal dilemma nel 2023.

Essendo le maggiori “vittime” dell’attuale ondata di aumenti dei prezzi del silicio, le aziende produttrici di celle e moduli hanno sopportato silenziosamente il costo della pressione dell’intera catena industriale, senza dubbio la maggior parte spera che i prezzi del silicio crollino.

La situazione complessiva della filiera del fotovoltaico nel 2022 sarà simile a quella del 2021, e quando la capacità di silicio sarà completamente liberata nel 2023, i segmenti del silicio e dei wafer molto probabilmente vivranno una guerra dei prezzi, mentre la redditività dei moduli e delle celle a valle i segmenti inizieranno a riprendersi.Pertanto, le società di celle, moduli e integrazione nell’attuale catena industriale del fotovoltaico saranno più degne di attenzione.

Orario di pubblicazione: 10 giugno 2022